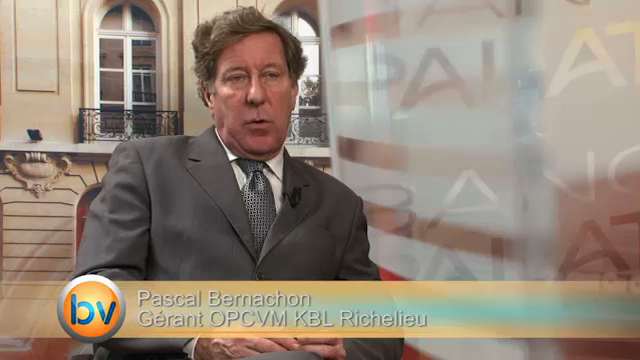

Pascal Bernachon Gérant OPCVM KBL Richelieu : "Les mois de cet enrichissement du porteur obligataire sont comptés".

Bilan et perspectives 2015 pour la stratégie d'investissement

Retour sur l’actualité 2014 et sur les perspectives 2015.

Quels ont été les facteurs positifs et négatifs qui ont influencé les investisseurs ?

Mon invité est Pascal Bernachon Gérant OPCVM KBL Richelieu.

Web TV www.labourseetlavie.com : Pascal Bernachon, bonjour. Vous êtes gérants OPCVM chez KBL Richelieu. On va parler avec vous de marchés et de perspectives. Effectivement, comment vous envisagez, vous, cette fin d’année 2014 ? Quand vous regardez un petit peu en arrière, vous vous dites qu’on l’a échappé belle un peu sur les marchés ou cela a été une année difficile ?

Pascal Bernachon, gérant OPCVM KBL Richelieu : Cela a été une année très difficile puisqu’en fait c’était, surtout pour les marchés de la zone euro bien évidemment, une année, je dirais, d’illusions et de désillusions. Nous avons démarré l’année avec une espérance de rebond de la croissance économique au sein de la zone euro. Nous avons eu, dès la fin du premier trimestre, je dirais, des signes contradictoires et même en septembre des signes assez négatifs en provenance d’Allemagne, et donc le marché a passé son temps à se chercher avec la présence des banques centrales qui justifiaient de ne pas être totalement absent mais, en contrepartie, je dirais, le momentum sur les résultats et sur la macroéconomie qui manquait. Donc vous avez eu des rotations sectorielles extrêmement rapides qui sont logiques, de secteurs défensifs à des secteurs cycliques, et puis des successions de faux départs et de faux retours. L’année, la fin d’année donc est perturbée par les inquiétudes à la fois sur la Grèce, non pas par le poids de la Grèce puisque c’est 2,5 % du PIB, mais beaucoup plus parce que l’absence éventuelle d’un consensus politique en Grèce ferait que le quantitative easing de M. Draghi pourrait être retardé éventuellement, et puis deuxième facteur, comme vous avez pu le voir, la baisse des prix du pétrole qui a un impact positif à terme mais qui déstabilise bien évidemment la lecture actuelle du marché.

Web TV www.labourseetlavie.com : Donc quelque part on a toujours des risques qui ne sont pas forcément ceux que l’on imagine en début d’année à chaque fois, comme toujours, sur les marchés, c’est souvent cela. Est-ce qu’il y a quand même un certain nombre de points positifs ? Je pense à l’économie américaine, est-ce que tout de même il y a, on va dire, des points où l’on peut se raccrocher effectivement ?

Pascal Bernachon, gérant OPCVM KBL Richelieu : Oui, les points positifs, il faut quand même être tout à fait réaliste. Nous sommes pour, je dirais en arrondissant, la 20e année, sauf une année d’accident, en croissance mondiale positive. La croissance mondiale de l’année prochaine devrait légèrement s’améliorer avec beaucoup de dichotomie. Il est évident que l’impact de la baisse des cours du pétrole va peser sur certaines économies, les économies productrices et exportatrices, même peut-être des faillites de certains pays, je pense au Venezuela. En contrepartie, les pays consommateurs vont bénéficier de deux facteurs, bien évidemment, et parfois malheureusement, l’absence d’inflation. Cette absence d’inflation pose des problèmes dans, je dirais, ce que l’on appellera le remboursement de la dette, mais en contrepartie, cela laisse une latitude aux banques centrales et même à certaines banques centrales émergentes pour avoir un petit peu plus de laxisme et, je dirais, d’essayer de driver la croissance. Cela peut être le cas de l’Inde, cela peut être le cas de la banque de Chine bien évidemment. Deuxième cas de figure, des États-Unis qui vont bien, qui sont sur une croissance potentielle de l’ordre de 2,5 %, inférieure à ce que l’on connaissait bien évidemment dans les années précédentes, mais nous sommes, qu’on le veuille ou non, je dirais, depuis la crise, et même probablement avant la crise, dans une croissance mondiale potentielle en retrait par rapport aux années précédentes. Ceci trouve deux explications. La première explication, c’est bien évidemment l’absence de révolution industrielle, technologique, c’est, entre autres, la montée en puissance, et qui n’est pas négligeable, de ce que j’appellerais l’économie collaborative sur l’économie capitaliste qui, bien évidemment, a des effets désinflationnistes. Cela étant, les États-Unis resteront encore une fois le driver de cette économie mondiale avec des résultats d’entreprises au plus haut, des marges historiques. Dans cette vision du monde américain, il me paraît logique d’assister à terme à quelques petites, on commence à le constater d’ailleurs, à quelques petites tensions salariales, alors non pas sur l’entièreté, le marché de l’emploi tout entier, mais sur les emplois qualifiés, et on voit effectivement depuis deux mois quelques petites pressions salariales, ce qui est d’ailleurs, somme toute, in fine, assez positif. Est-ce que cela va impacter ces marges historiques américaines ? Pour certaines entreprises, oui, pour d’autres non parce que l’effet Baisse des matières premières compensera, je dirais, ces hausses de salaires, mais quoi qu’il en soit, il est quand même utile de constater que les entreprises ont de moins en moins de pricing power c’est-à-dire qu’elles ne peuvent pas systématiquement ajuster leurs prix et répercuter certaines hausses auprès des acheteurs qui sont de plus en plus discriminants et qui usent et qui abusent, à juste titre, de la concurrence. Deuxième zone qui peut être bien évidemment plus positive, mais probablement pas dans le début 2015, mais plutôt sur la deuxième période de 2015, c’est la zone euro puisqu’en fait nous allons avoir sur cette zone euro, un, les effets bénéfiques de cette baisse de l’euro qui va demander du temps pour s’installer, même si probablement sur les résultats de certaines entreprises, l’effet négatif Change va totalement s’estomper par rapport au trimestre précédent, et puis deuxième facteur, la baisse de l’or noir, même si elle n’était pas éternelle, qui aura aussi un impact positif. Donc…

Web TV www.labourseetlavie.com : Quelque part zone euro, un potentiel de… ?

Pascal Bernachon, gérant OPCVM KBL Richelieu : À l’inverse, si vous voulez, de 2014 où on était parti extrêmement optimiste pour se désillusionner, on repartira peut-être avec un optimisme beaucoup plus relatif, tenu par un QE c’est-à-dire qu’il ne faut pas ignorer que M. Draghi, et cela a été encore répété par M. Coeuré pas plus tard qu’hier soir, va effectivement être dans l’obligation de faire quelque chose, donc c’est un facteur de soutien, on ne se bat pas contre les banques centrales, et puis la désillusion. N’oublions pas non plus qu’au cours de ce semestre, premier semestre, nous allons être confrontés à deux facteurs importants, le référendum au Royaume-Uni sur l’appartenance au sein de l’Europe, avec des élections en Espagne, la Grèce sur laquelle le suspens va durer probablement jusqu’au mois de fin janvier, début février, et puis, bien évidemment, qu’on le veuille ou non, Mme Yellen, même si elle a légèrement commencé à modifier son discours en utilisant le mot Patience plutôt que Temps inconsidérable, on va inévitablement devoir préparer les marchés, je dirais, à cette hausse de taux.

Web TV www.labourseetlavie.com : Donc là, il y a un timing, effectivement cela va se jouer peut-être sur la volatilité des marchés parce que… selon les mots choisis en quelque sorte…

Pascal Bernachon, gérant OPCVM KBL Richelieu : Cela va jouer sur la volatilité, de toute évidence, de toute évidence sachant d’autant plus que la géopolitique reste, même s’il faut saluer enfin un acte positif de M. Obama en l’espace de huit ans de mandature, la décision de Cuba a été quelque chose que je trouve extraordinaire, mais on reste, si vous voulez, dans un environnement de géopolitique relativement tendu puisque, en fait, on est dans une redistribution des cartes des zones d’influence, en partie au détriment des États-Unis sur le long terme, avec, bien évidemment, la Russie qui veut redevenir un interlocuteur significatif et la Chine qui, quelque part, je vais dire, se bat discrètement contre le Japon pour avoir la mainmise sur le reste de l’Asie.

Web TV www.labourseetlavie.com : Pour l’investisseur, on sait qu’il y en a beaucoup qui sont restés en dehors de ces marchés Actions, malgré les performances des dernières années, quel est pour vous, je dirais, presque le principal argument pour acheter des actions ? On a rappelé l’environnement Taux à venir, mais acheter des actions pour 2015…

Pascal Bernachon, gérant OPCVM KBL Richelieu : J’aurais tendance à vous dire, si vous voulez, en prenant la stratégie que nous écrirons et que nous développons, qu’effectivement il va falloir y aller par palier, et probablement pas foncer tête baissée, même si l’on sait qu’en début d’année les gérants, les investisseurs institutionnels, ayant douze mois devant eux, acceptent une prise de risque. Donc, je verrais bien effectivement un démarrage haussier mais qui peut être interrompu peut-être plus rapidement qu’on ne le pense. Quels sont les facteurs positifs ? Bien évidemment, c’est le rendement, qu’on le veuille ou non, et particulièrement si on regarde les valeurs françaises, si on prend le CAC, on a un rendement moyen de l’ordre de 3,5, on trouve des rendements de l’ordre 5 avec ce que j’appelle des dividendes soutenables c’est-à-dire des sociétés qui ont à la fois une politique de distribution et une volonté de maintenir ce dividende. Donc, quand on regarde le niveau des taux et l’éventualité d’un QE de la BCE, plus ce qu’a décidé la banque du Japon d’augmenter notablement son programme de rachat, une justification à ne pas avoir une envolée des taux longs et particulièrement dans la zone euro qui, elle, va rester, non pas en déflation, mais en pression déflationniste. Inversement, sur le marché américain, on peut s’attendre, bien évidemment, à ce que le 10 ans américain se détériore légèrement. La logique économétrique serait d’avoir un 10 ans américain qui varie entre 3 et 3,5 % c’est-à-dire qui intègre à la fois le taux de croissance potentielle des États-Unis avec le peu d’inflation qu’il y a actuellement. Est-ce que ce taux va remonter brutalement ? En toute logique non parce que la Banque centrale américaine va, par cette volonté, je dirais, de monter très graduellement les taux avec précaution, fait en sorte qu’il n’y ait pas une forte détérioration du taux long parce que les États-Unis sont aussi endettés et que des taux bas permettent d’avoir une charge de la dette somme toute très agréable. Mais quoi qu’il en soit, n’oublions pas que cela fait maintenant, à part l’accident de 1994, 32 ans que le porteur obligataire s’enrichit année après année. Il est fort à parier que les mois, pour ne pas parler de jours, les mois de cet enrichissement sont comptés.

Web TV www.labourseetlavie.com : On suivra cela. Merci Pascal Bernachon d’avoir été avec nous.

Pascal Bernachon, gérant OPCVM KBL Richelieu : Je vous en prie. Avec plaisir.